طرق التلاعب في القوائم المالية | تعرف على أبرز 7 طرق، وكيفية الكشف عنها

7 دقائق للقراءة

ما طرق التلاعب في القوائم المالية؟

يُعاني البعض من أعمال خفية في القوائم النقدية تعود بالضرر على مستقبل الصورة العامة للشركات، ولتجنب توابع ذلك، نكشف لك الستار في هذا المقال عن أبرز أساليب التلاعب المالي، وكيفية الكشف عنها في خطوات.

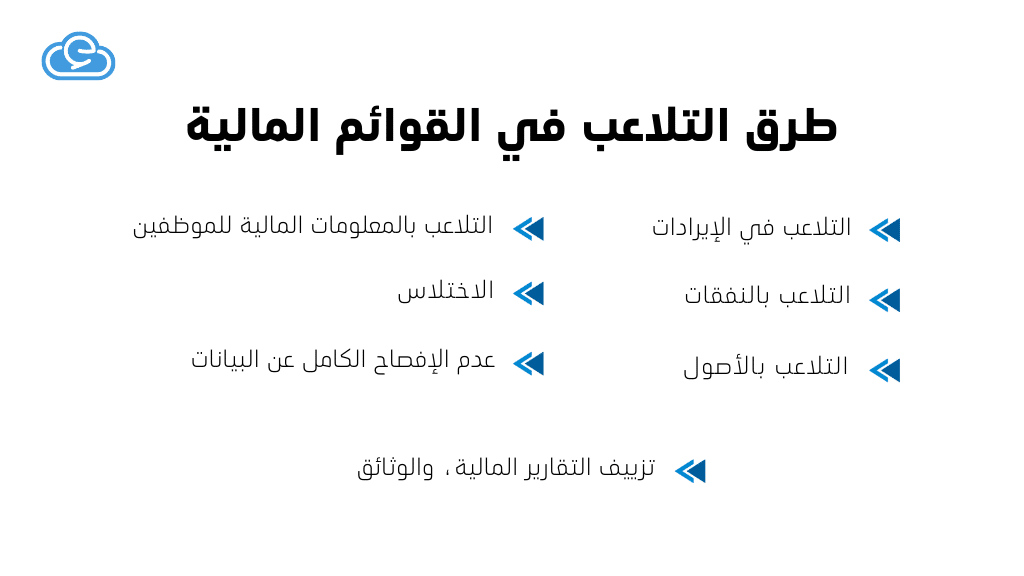

طرق التلاعب في القوائم المالية

تُمثل القوائم المالية الركيزة الأساسية التي تساعد على معرفة المستقبل المالي للشركات بتفاصيله الدقيقة، وقد تتعرض تلك القوائم في بعض الأحيان إلى التزييف من خلال عدة طرق، مثل:

1- التلاعب في الإيرادات

تُعد تلك الطريقة من أكثر طرق التلاعب في القوائم المالية انتشارًا، وفي أغلب الأوقات يكون الهدف منها هو تحسين الصورة المالية للشركة أمام المستثمرين، أو الجمهور، ومن أنماطها:

تسجيل مبيعات وهمية

من خلال تدوين عمليات بيع غير حقيقية في القوائم المالية، يظن فاعلي هذا النوع من طرق التلاعب بأنهم بذلك سيخلقوا صورة أفضل للشركة، عن طريق زيادة الإيرادات المعلنة، أو تضخيم الإيرادات لتكون أكبر مما هي عليه في الواقع.

تحويل المصروفات المحددة إلى مصروفات عامة

تشمل تلك الطريقة تحويل المصروفات المحددة إلى مصروفات عامة في القوائم المالية، فمثلًا تُحوّل الشركة تكاليف التسويق إلى مصروفات عمومية، ومتنوعة، بدلاً من تصنيفها كنفقات تسويق، وهذا يؤدي إلى زيادة الإيرادات الصافية، وتحسين الصورة المالية العامة.

التلاعب بالإيرادات الإلكترونية

أصبح إجراء العمليات البيعية، والشرائية بطريقة إلكترونية في وقتنا الحالي أمرًا رائجًا لا غنى عنه في عالم الأعمال، ومن أبرز طرق التلاعب في القوائم المالية التي تتعلق بهذا الأمر، أن بعض العاملين في الشركة قد يتبعوا إجراء عمليات بيع وشراء وهمية عبر الإنترنت؛ بهدف زيادة الإيرادات المعلنة، دون وجود عمليات فعلية.

2- التلاعب بالنفقات

الاحتيال في سداد المصروفات هو أكثر أنواع الاحتيال شيوعًا، وهو استخدام طرق غير أخلاقية للتلاعب بالمصروفات في القوائم المالية، وتظهر تلك الطرق في:

تأجيل دفع النفقات

يُؤدي تأجيل دفع المصروفات، أو الديون المستحقة إلى تقليل النفقات في الفترة الحالية، مما يجعل الأداء المالي في التقارير، والقوائم يبدو أفضل مما هو عليه في الواقع، ويُحسن النتائج المالية التابعة للشركة لفترة زمنية مؤقتة.

تحويل المصروفات إلى أصول

عندما تُحوّل تكاليف الشركة من فئة المصروفات إلى فئة الأصول؛ فإن ذلك يؤدي إلى تقليل قيمة المصروفات المعلنة في الفترة الحالية، وزيادة قيمة الأصول المسجلة في القوائم المالية في الفترة الحالية، وبالتالي تحسين الأداء المالي على الورق.

تخفيض التكاليف ظاهريًا

عند مرور الشركة بتحديات مالية، قد يسعى بعض المسؤولين إلى عدة إجراءات غير قانونية للتغلب على تلك التحديات؛ من خلال تخفيض ميزانية التكاليف ظاهريًا، دون أن تُجرى التدابير المطلوبة فعليًا، وهذا بدوره يخفض المصروفات بشكل مفاجئ، ويُزيد الأرباح؛ ولكن بطريقة مزيفة.

تجاهل الديون غير المدفوعة

وتلك من طرق التلاعب في القوائم المالية التي تظهر في عدم تسجيل الديون، أو الفواتير غير المدفوعة من الأساس في البيانات الحسابية، وبالتالي نجد بذلك أن الشركة تحقق أرباحًا أعلى، وتسدد مصروفات أقل مما يجب.

3- التلاعب بالأصول

يُعد التلاعب بالأصول من أبرز طرق التلاعب في القوائم المالية، ومن أشهر الممارسات التي تظهر في تلك النقطة:

تضخيم قيمة الأصول

وهو زيادة القيمة المسجلة للأصول في القوائم المالية بطرق غير دقيقة، أو مبالغ فيها، على سبيل المثال: زيادة القيمة الدفترية لأصول كالمباني، والمعدات بشكل أعلى من الصورة الفعلية الواقعية، مما يؤدي إلى تضخيم الثروة المالية للشركة.

تغيير التصنيفات الخاصة بالأصول

وتشمل تلك النقطة تغيير تصنيف الأصول من فئة إلى أخرى مثل:

- تحويل ديون قصيرة الأجل إلى ديون طويلة الأجل، إذ يساعد ذلك في زيادة نسب التمويل، وتخفيف الضغط النقدي في الفترة الحالية.

- تغيير التصنيف من أصول طويلة الأجل إلى أصول متداولة؛ لتحسين نسبة السيولة الخاصة بالشركة.

- تحويل المصروفات المستقبلية إلى أصول؛ لتخفيض المصروفات، وزيادة نسبة الأرباح.

استبعاد تكاليف إهلاك الأصول

تعمّد التأخير، أو عدم تسجيل تكاليف التآكل، وإهلاك الأصول من أبرز طرق التلاعب في القوائم المالية، فيبدو الأصل كأنه لا يتأثر بأي انخفاض في القيمة على مر الزمن، ولا تؤثر التكاليف المتزايدة للصيانة، والتجديد على الأرباح المحاسبية، وكل ذلك بهدف تقليل المصروفات، وزيادة الأرباح المحاسبية.

4- التلاعب بالمعلومات المالية الخاصة بالموظفين

من الممارسات التي تؤثر بالسلب على نزاهة، وشفافية، وأمانة الشركة هي التلاعب بالبيانات المالية التي تتعلق بالعاملين، وتتمثل تلك الممارسات في الآتي:

- عدم تسجيل الالتزامات المالية تجاه الموظفين، على سبيل المثال بدَلات السفر، والانتقال، وغيرها، مما يجعل الوضع المالي أفضل مما هو عليه.

- عدم تسجيل التكاليف المتعلقة بالتدريب، والتطوير الخاص بالموظفين؛ مما يزيد من نسبة الأرباح.

- تغيير تصنيف الأجور، والرواتب إلى أصول لفترة مؤقتة؛ مما يزيد من القيمة المحاسبية للأصول.

- تأخير تسجيل مصروفات الأجور، والرواتب؛ لزيادة الأرباح المؤقتة.

- استبعاد تكاليف الحوافز، والعلاوات، لزيادة الأرباح المحاسبية.

5- الاختلاس

يُعد الاختلاس نوع من أنواع التلاعب في القوائم المالية الذي يتسبب في تعرض الشركة إلى عدة مشكلات تؤثر على الصورة العامة لها، وقد يكون الاختلاس عملًا فرديًا، أو منظمًا من قِبل مجموعة من الأشخاص، ويظهر في التالي:

- التلاعب في تسجيل المعاملات النقدية مثل: المبيعات، والمصروفات؛ لإخفاء عمليات الاختلاس.

- سرقة النقدية، وقد تُسرق من الخزينة، أو من حسابات الشركة؛ بهدف تحقيق ربح شخصي.

- سرقة بيانات القوائم المالية التابعة للشركة، وبيانات العملاء؛ ثم تسريبها للمنافسين.

- تزوير الفواتير، والسجلات المحاسبية؛ للتستر على المبالغ المالية المسروقة.

6- عدم الإفصاح الكامل عن البيانات

يؤثر إخفاء المعلومات المالية الهامة على فهم العاملين بالشركة، أو الممولين، والمستثمرين للوضع المالي، أو أداء الشركة بشكل عام، مما يتسبب في اتخاذ قرارات استثمارية سيئة، أو قرارات محاسبية غير دقيقة.

ومن البيانات المالية الهامة التي يتعمد بعض المسؤولين إخفاؤها:

- المعلومات المتعلقة بالمخاطر، مثل: المخاطر القانونية، أو التنظيمية، أو المالية.

- المعلومات المالية، مثل: الأصول، الالتزامات، الأرباح، والخسائر.

- المعلومات التنظيمية، مثل: الانتهاكات القانونية، أو التنظيمية.

- المعلومات التشغيلية، مثل: المبيعات، الإنتاج، والنفقات.

7- تزييف التقارير المالية، والوثائق

كصاحب عمل قد تغفل عن تزييف مسؤولين بعض أقسام الشركة للتقارير المالية والوثائق لإظهار الشركة في وضع مالي أفضل مما هي عليه فعليًا، فتظهر تلك التزويرات في وضع أرقام زائفة للإيرادات، أو الأرباح، أو حجم الأعمال بشكل عام، وغيره.

وبالتالي يتسبب ذلك في عواقب وخيمة للشركة إذا انعدم التدقيق الداخلي للبيانات، ومراجعة الوثائق والتقارير أولًا بأول من قِبل استشاريين أو خبراء في هذا الجانب.

ما تأثير طرق التلاعب في القوائم المالية على مستقبل الشركة؟

من التأثيرات السلبية التي تنتج عن التلاعب في البيانات المالية، ما يلي:

- فقدان العملاء، فعند معرفتهم بأن الشركة تتلاعب في قوائمها المالية؛ حتمًا سيفقدوا ثقتهم في المنتجات، أو الخدمات التي تقدمها؛ لعدم التزامها بمعايير النزاهة، والشفافية.

- خسارة فرص التنمية، والتطوير في الشركة، فالجهود المركزة على التغلب على التلاعب المالي تؤدي إلى فقدان الوقت المستثمر في المشاريع، والفرص التنموية.

- انخفاض الأداء المالي للشركة، فالتزييف، والتلاعب في البيانات المالية سيتسبب في انخفاض الأرباح، وزيادة الخسائر على المدى البعيد.

- انخفاض القيمة السوّقية، فعند اكتشاف طرق التلاعب في القوائم المالية الخاصة بالشركة؛ سيؤدي ذلك إلى تدني قيمتها في السوق.

- التعرض للإجراءات القانونية، فقد ترفع الجهات المتضررة من التأثير الناتج عن التلاعب دعاوى قضائية ضد الشركة، أو المؤسسة.

- فقدان المصداقية والثقة من قِبل المستثمرين، والمساهمين، والجهات الرقابية، مما يعرقل العمليات التجارية.

ما أساليب الحد من طرق التلاعب في القوائم المالية؟

تتلخص أساليب الكشف عن تلك الطرق في النقاط التالية:

- وضع سياسات وإجراءات صارمة تحذر من التلاعب المالي، وتوعية الموظفين وتدريبهم على كيفية الكشف عن طرق التزوير في القوائم المالية.

- تحليل النسب المالية، مثل: نسب الربحية، والسيولة والديون، للكشف عن أي تغييرات غير طبيعية، أو تلاعب في الأرقام.

- تحليل أنماط النمو، من الإيرادات، والمصروفات، والأصول عبر السنوات، لمعرفة احتمالية وجود تزوير، أم لا.

- استشارة خبراء ماليين، وقانونيين، للحصول على تقييم مستقل للأداء المالي للشركة، والكشف عن أي تلاعب محتمل.

- تحليل الاتجاهات المالية، من خلال مقارنة الأداء المالي عبر الفترات الزمنية المختلفة لاكتشاف أي تغيرات غير مبررة.

- المراجعة الدورية لأقسام الشركة؛ لتحديد نقاط الضعف في الرقابة الداخلية، والسعي في التغلب عليها.

- مراجعة السياسات، والإجراءات المحاسبية، وما إذا كانت تُطبق بشكل صحيح، ومنتظم، أم لا.

- فحص القوائم المالية، والتأكد من دقتها، ومطابقتها للمعايير.

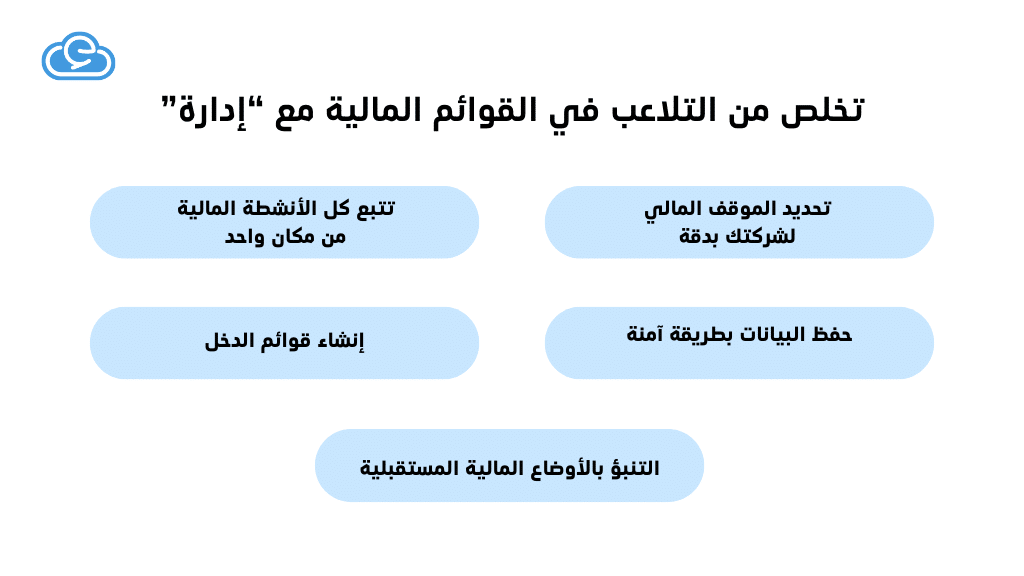

كيف نساعدك في “إدارة” على تجنب التلاعب في القوائم المالية؟

نساعدك في إدارة على تجنب مشكلات التلاعب من خلال الخطوات التالية:

1- تحديد الموقف المالي لشركتك بدقة

وذلك من خلال توفير تقارير مفصلة خاصة بالبيانات المالية، تتمكن من خلالها من متابعة كافة ما يحدث في شركتك بالتفصيل، وأولًا بأول، مثل:

- تقارير استلام الأصناف، والمعاملات المالية الخاصة بها.

- تقارير تحليل الوضع المالي للشركة.

- تقارير الميزانية، العمومية.

- تقارير النواقص، والرواكد.

- تقارير التدفقات النقدية.

- تقارير أعمار الديون.

- تقارير قوائم الدخل.

- تقارير المبيعات.

- تقارير الشيكات.

- تقارير الضرائب.

2- حفظ البيانات بطريقة آمنة

تتيح لك تلك الخاصية التحكم ببياناتك المالية وفق ما تريد، إذ تستطيع تحديد صلاحيات الدخول على القوائم المالية للموظفين التي تختارهم، تبعًا لمسؤولياتهم، وبذلك تتأكد من عدم قدرة أي فرد داخل الشركة على معرفة أية معلومات دون السماح له بذلك، وبالتالي الحفاظ على خصوصية البيانات، والوقاية من احتمالية التلاعب.

3- تتبع كل الأنشطة المالية من مكان واحد

يساعدك برنامج “إدارة” على متابعة كافة الأنشطة المالية من مكان واحد، وبكل سهولة، فتتمكن من:

- تتبع جداول مدفوعات العملاء.

- تتبع الإيرادات، والمصروفات.

- مراقبة أرباح المؤسسة.

- تحليل الميزانية.

- إدارة الائتمان.

- إدارة الفواتير.

4- إنشاء قوائم الدخل

للوقاية من طرق التلاعب في القوائم المالية، نتيح لك في برنامج “إدارة” إنشاء قوائم دخل تتمكن من متابعتها في أي وقت، من أي مكان، والتي تهدف إلى:

- تحديد مدى ربحية، أو خسارة الشركة؛ وبالتالي معرفة ما إذا زادت قيمة الأسهم، أم لا.

- تقليل النفقات، وإعادة توجيه الأموال بما يتناسب مع الوضع المالي للشركة.

- تحديد المشكلات المالية التي تتعرض لها الشركة معقدة كانت، أو بسيطة.

- التأكد من سير الاستراتيجيات، والخطط في الطريق الصحيح.

- اتخاذ القرار الصائب عن طريق عرض البيانات بشكل تحليلي.

- المساعدة في إعداد الموازنة العامة للشركة.

- تحليل الأداء، والوضع المالي للشركة.

5- التنبؤ بالأوضاع المالية المستقبلية

يتيح لك “إدارة” وضع رؤى مستقبلية لإدارة الحسابات المالية الخاصة بك، ومعرفة كيف سيسير العمل فيما بعد، فتتمكن من تتبع البيانات المالية جميعها من مكان واحد، ومعرفة تأثير كل قرار مالي على وضع الشركة، والاطلاع الدائم على المعاملات النقدية الداخلية، والخارجية ستساعدك على التنبؤ بمستقبل الشركة، وأوضاعها لاحقًا.

في النهاية نكون قد عرضنا لك أبرز طرق التلاعب في القوائم المالية، وما تأثيرها على مستقبل الشركة، وأساليب الكشف عنها، وكيف يساعدك برنامج “إدارة” المحاسبي على تجنبها، والوقاية منها؛ للتحكم في بوّصلة نجاح عملك بالشكل المثالي.

تواصل معنا الآن، واطلب عرضًا توضيحيًا للبرنامج؛ لنساعدك في أسرع وقت.

المصادر

مقالات ذات صلة

دليلك للتعرف على أبرز الأخطاء المحاسبية وطرق معالجتها بالتفصيل

المحاسبة هي العمود الفقري للمؤسسات، ويسهم إتقان عملياتها في نمو، وازدهار الأعمال في مختلف الأقسام، وعند حدوث أية مشكلات تواجه الجانب المالي، يبحث أصحاب العمل على شتى الوسائل لتصحيح الأخطاء…

أنواع المصروفات في الشركات التجارية | إليك أبرز 4 أنواع

تلعب إدارة المصروفات دورًا حيويًا في نجاح واستدامة الشركات التجارية. فهي ليست مجرد أرقام تُسجل في الدفاتر، بل هي عمليات متكاملة تهدف إلى تحقيق التوازن بين النفقات والإيرادات لضمان استمرارية…

المصروفات النثرية في المحاسبة: كيفية إدارتها وتسجيلها بفعالية

عادة ما تسير العجلات الكبيرة بفضل التفاصيل الصغيرة في الشركات! عبارة تعكس واقعًا لا يمكن إنكاره، فشراء قلم يساعدك في توقيع عقد بملايين الدولارات، ودفع أجرة توصيل طارئة تضمن تسليم…