أهم أنواع النسب المالية وكيفية حسابها بالتفصيل

9 دقائق للقراءة

تمثل النسب المالية إحدى أهم وسائل تحليل الجانب المالي بالشركات، إذ تمنحنا نظرة دقيقة على أداء الشركات، وتلعب دورًا حيويًا في قرارات المستثمرين، والمديرين، والجهات التنظيمية.

وفي هذا المقال، نلقي نظرة عامة على تعريف وأنواع النسب المالية، وكيفية استخدامها، للتمكن من اتخاذ القرارات الفعالة.

ما هي النسب المالية وأهميتها؟

النسب المالية – Financial ratios هي مجموعة من الأدوات والمعايير المالية التي تُستخدم لتحليل الأداء المالي للشركات، وتحديد نقاط القوة والضعف فيه من خلال قياس العلاقة بين عنصرين أو أكثر في البيانات المالية.

تساعد تلك المعايير على:

- مقارنة الوضع التجاري بباقي منافسيك، ومعرفة النقاط التي يجب تطويرها كي تظل في المنافسة.

- تكوين تصور دقيق عن أداء المؤسسة، وبالتالي يمكن الاعتماد عليها في اتخاذ القرارات المالية.

- تسهيل الحصول على استثمارات، إذ توضح للمستثمر جدوى استثماره معك.

مميزات وعيوب استخدام النسب المالية في التحليل المالي

قبل التعرف على أنواع النسب المالية دعنا نخبرك أن استخدامها في التحليل المالي يأتي مع مجموعة من المميزات والعيوب التي يجب مراعاتها:

مميزات النسب المالية في التحليل المالي

تتمثل أبرز مميزاتها في:

تبسيط التحليل

تساعد أنواع النسب المالية المختلفة في تبسيط البيانات المالية المعقدة، إذ تقدم صورة مختصرة ومفهومة عن أداء الشركة.

إمكانية المقارنة مع المنافسين

يمكن استخدام النسب المالية لمقارنة أداء الشركة بمعايير صناعية، أو منافسين مباشرين، أو مع نفس الشركة على مر الزمن.

تحديد نقاط القوة والضعف

تساعد النسب المالية في تحديد نقاط القوة والضعف في أعمال الشركة، مما يمكن من تحديد المجالات التي تحتاج إلى تحسين.

المساعدة في تقدير القيمة السوقية

يمكن استخدام النسب المالية لتقدير القيمة السوقية للشركة، وهي عامل مهم في عمليات البيع والشراء.

عيوب النسب المالية في التحليل المالي

أما عن عيوب استخدام تلك النسب في التحليل المالي فنجد:

اختلاف الإجراءات المحاسبية بين الشركات

قد تتبع الشركات إجراءات محاسبية مختلفة، مما يجعل المقارنة بينهم صعبة.

التأثر بالتقلبات السعرية

تتأثر الأصول والخصوم بتقلبات الأسعار والعملات الأجنبية، مما يؤثر على النسب المالية.

عدم تقديم إجابات نهائية

توفر النسب المالية معلومات وإشارات، ولكنها لا تقدم إجابات نهائية، وبالتالي فعند استخدامها في التحليل المالي، يجب أن تكون حذرًا، وتأخذ جميع هذه المميزات والعيوب في الاعتبار، لفهم الوضع المالي للشركة بشكل أفضل.

أنواع النسب المالية وكيفية حسابها

تنقسم النسب المالية إلى أربعة أقسام أساسية، ويساهم كل قسم في تحديد النتائج المالية للعمل، وهي كالآتي:

1- معدل الدوران – Turnover ratio

معدل الدوران هو مؤشر مالي يقيس كفاءة الشركة في استخدام مواردها أو أصولها لتحقيق الإيرادات، وتحليل هذا المؤشر يساعد في تحسين عمليات الشركة، وزيادة الكفاءة المالية.

وتتمثل معدلات الدوران الأساسية في:

معدل دوران الحسابات الدائنة – Accounts Payable Turnover

يشير هذا المعدل إلى مدفوعات الشركة لمورديها خلال فترة زمنية محددة، ويعكس كفاءة الشركة في إدارة ديونها مع الموردين، ويُحسب كالتالي:

معدل دوران الحسابات الدائنة = إجمالي مبالغ المدفوعات للموردين (Accounts Payable) / متوسط الديون.

وإذا كان معدل دوران الحسابات المدينة عاليًا، فهذا يشير إلى أن الشركة تسدد مستحقاتها للموردين بسرعة، مما يحسن العلاقات التجارية، ويزيد من فرص الحصول على خصومات.

ومن ناحية أخرى، إذا كان معدل الدوران منخفضًا، فإن ذلك يشير إلى أن الشركة تواجه صعوبة في إدارة ديونها مع الموردين.

معدل دوران الحسابات المدينة – Accounts Receivable Turnover

استكمالًا للحديث عن أنواع النسب المالية نجد أن معدل دوران الحسابات المدينة هو مقياس لمعرفة حجم الأموال التي تستلمها الشركة من عملائها خلال فترة زمنية محددة، ويوضح مدى كفاءة الشركة في جمع مبالغ مستحقة من العملاء.

ويحسب هذا المعدل كالتالي:

معدل دوران الحسابات المدينة = إجمالي مبالغ المدفوعات من العملاء (Accounts Receivable) / متوسط المبالغ المستحقة من العملاء.

وإذا كان معدل دوران الحسابات المدينة عاليًا، فإن ذلك يشير إلى أن الشركة تجمع أموالها من عملائها بسرعة، مما يساهم في تحسين التدفق النقدي، والقدرة على الاستثمار.

أما إذا كان منخفضًا، فذلك يشير إلى أن الشركة تواجه تحديات في تحصيل المبالغ المستحقة، مما يؤثر سلبًا على تدفق النقد والسيولة.

معدل دوران المخزون – Inventory Turnover

يأتي معدل دوران المخزون ضمن أشهر أنواع النسب المالية، إذ يستخدم لقياس كفاءة إدارة المخزون في الشركة.

يعكس هذا المعدل مدى سرعة تحول المخزون إلى مبيعات، وتتضح أهميته في أنه يساعد على تقدير مدى كفاءة إدارة المخزون.

عادةً، يتم حساب معدل دوران المخزون على مدار فترة زمنية معينة، مثل سنة مالية. تُستخدم المعادلة التالية لحسابه:

معدل دوران المخزون = تكلفة المبيعات السنوية / المخزون العام

دعنا نخبرك أن تكلفة المبيعات السنوية (Cost of Goods Sold – COGS) تشمل تكلفة البضائع المباعة خلال الفترة، أما المخزون العام (Average Inventory) فهو متوسط قيمة المخزون خلال الفترة، ويُمكن حسابه بجمع قيمة المخزون في بداية الفترة ونهايتها، ثم قسمتها على 2.

وكلما زادت قيمة هذا المعدل، كانت الشركة أكثر كفاءة في إدارة المخزون، إذ تستخدم الموارد بشكل أكثر فعالية، وتقلل من التكاليف المتعلقة بالتخزين.

يجب مراعاة أن معدل دوران المخزون قد يختلف من صناعة إلى أخرى ومن شركة لأخرى، وذلك بناءً على النشاط التجاري واحتياجات العملاء.

2- نسب السيولة – Liquidity ratios

تعد هذه النسب من أبرز أنواع النسب المالية، إذ تعكس مدى قدرة الشركة على سداد ديونها قصيرة الأجل، ولذلك تعد من أهم النسب التي يجب أن يتابعها صاحب العمل، وتنقسم إلى:

نسبة التداول – Current Ratio

تُعرف أيضًا بنسبة رأس المال المتداول، وتستخدم لقياس التوازن بين الأصول الحالية والالتزامات الحالية، وتفيد صاحب العمل في الكشف عن التغيرات التي قد تظهر في الميزانية العمومية.

يمكن حسابها من خلال المعادلة الآتية:

نسبة التداول = الأصول المتداولة / الخصوم المتداولة.

نسبة التداول السريعة – Acid Test Ratio

تحدد نسبة التداول السريعة مدى قدرة الشركة على سداد التزاماتها المتداولة من أصولها المتداولة التي تتسم بسرعة تحويلها إلى نقدية، مع استبعاد الأصول الأكثر بطئًا في تحويلها إلى نقدية مثل: المخزون، والمصروفات المقدمة.

ويتم حسابها كالتالي:

نسبة التداول السريعة = (الأصول المتداولة – المخزون) / الخصوم المتداولة.

3- نسب الربحية – Profitability ratios

استكمالًا للحديث عن أنواع النسب المالية نجد أن نسبة الربحية ترتبط بالنسب الخاصة بالدخل وعائد عمليات البيع أو ناتج الاستثمار، وتنقسم إلى عدة أنواع، وهي:

نسبة إجمالي الربح – Gross Profit Ratio

يستدل من ناتج إجمالي الربح على كفاءة الشركة، إذ تشير تلك النسبة إلى إجمالي الربح المحقق من كل وحدة نقدية (مبيعات)، وكلما زادت النسبة دلّ ذلك على أن الشركة تعمل بكفاءة أعلى، وتسلك طريق النمو.

يمكن حساب تلك النسبة باتباع المعادلة التالية:

نسبة إجمالي الربح = (صافي المبيعات – تكلفة البضاعة المباعة) / صافي قيمة المبيعات.

نسبة صافي الربح – Net Profit Margin

تعبر تلك النسبة عن سير عمليات البيع داخل الشركة، فكلما زادت دل ذلك على تزايد عمليات البيع، وبالتالي صافي الأرباح، ويمكن حسابها من خلال:

نسبة صافي الربح = صافي الربح / صافي المبيعات.

نسبة التشغيل – Operating Ratio

توضح تلك النسبة نفقات التشغيل مقارنةً بمبيعات المؤسسة، ويمكن حسابها من خلال:

نسبة التشغيل = تكلفة البضاعة المباعة + نفقات التشغيل / صافي المبيعات.

اقرأ أيضًا: كيفية حساب تكاليف التشغيل في 3 خطوات ونصائح لتحديدها بدقة

نسبة أرباح التشغيل – Operating Profit Percentage

تشير أرباح التشغيل إلى معدل العائد على الإدارة من المقارنة بين نسبة الأرباح لكل من الأصول التشغيلية والدخل التشغيلي، وتستطيع حسابها كالتالي:

نسبة أرباح التشغيل = قيمة الدخل التشغيلي / (الأصول الثابتة + صافي رأس المال).

معدل العائد على الأصول – Return on Assets

من خلال معرفة هذا المعدل تستطيع تحديد إذا ما كانت الأصول تعمل بكفاءة، وتحقق أرباح للمؤسسة أم لا، ويتم حسابه من خلال المعادلة الآتية:

معدل العائد على الأصول = صافي الربح / متوسط الأصول.

معدل العائد على حقوق المساهمين – Return on Equity

عادة ما يهتم المستثمرون بهذا المعدل، إذ يعكس جدوى الاستثمار في مؤسستك، والعائد المتوقع أن يحصل عليه المستثمر، ويمكن معرفته من خلال:

معدل العائد على حقوق المساهمين = صافي الربح / متوسط الاستثمارات.

4- نسب الدخل – Income Ratios

تنقسم أنواع النسب المالية الخاصة بالدخل إلى:

إجمالي الهامش الخاص بصافي المبيعات – Profit Margin on Sales

يستخدم هذا المعدل في:

- تقييم عمليات الشراء أو التسويق التابعة للشركة أو المؤسسة.

- تحليل التغيرات التي تطرأ على الشركة خلال مدة زمنية طويلة.

- تقييم سياسات الائتمان داخل العمل.

ونجد أن:

إجمالي الهامش الخاص بصافي المبيعات = هامش الربح الإجمالي / صافي كمية المبيعات

فيما يتم حساب هامش الربح الإجمالي كالأتي = صافي كمية المبيعات – تكلفة البضاعة المباعة

معدل دوران الأصول التشغيلية – Assets Turnover Ratio

في حالة زيادة قيمة المبيعات في الشركة أو المؤسسة فهذا يعني الحاجة للمزيد من الأصول لملاحقة هذه الزيادة، أما في حال توفرت الأصول بشكل فائض عن الحاجة فهذا يشير إلى كون المبيعات غير كافية، وكل هذا يُعبَر عنه بمعدل دوران الأصول التشغيلية، والتي يتم حسابها باتباع المعادلة التالية:

معدل دوران الأصول التشغيلية = صافي المبيعات / إجمالي الأصول التشغيلية

صافي المبيعات إلى إجمالي القيمة الملموسة – Net Sales

يعبر هذا المعدل عن الاستثمار الشخصي في النشاط التجاري، وتشير القيمة الملموسة إلى حقوق المالكين بعد إخراج الأصول غير الملموسة، ويتم حساب هذه النسبة باستخدام المعادلة التالية:

صافي المبيعات إلى إجمالي القيمة الملموسة = صافي المبيعات / صافي القيمة الملموسة

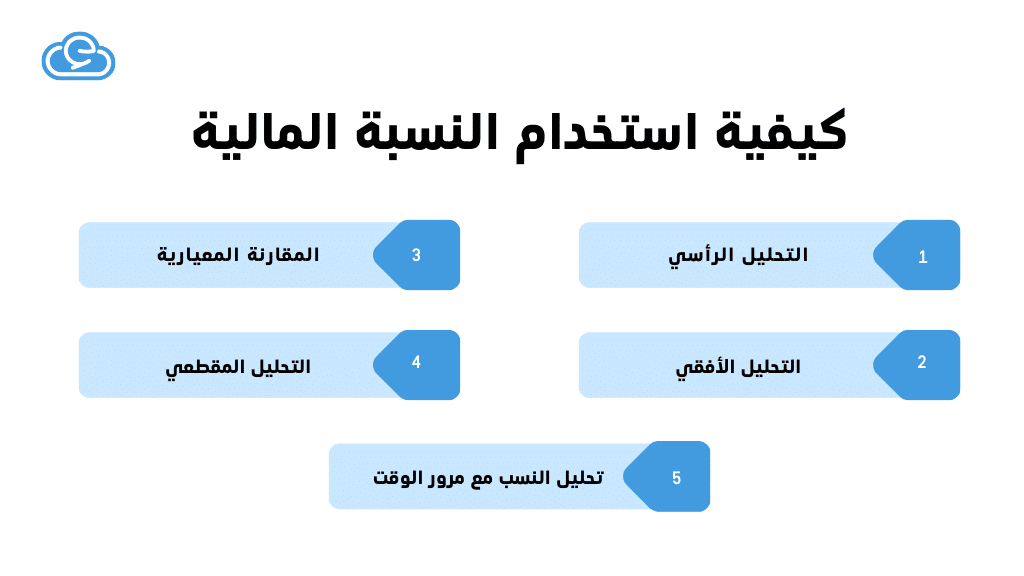

كيفية استخدام النسبة المالية

بعد معرفة أهم أنواع النسب المالية لا بد من الإلمام بكيفية استخدامها لتحقيق الاستفادة منها، ومن أبرز طرق الاستخدام:

التحليل الرأسي (تحليل الحجم المشترك)

يتضمن التحليل الرأسي، أو التحليل ذو الحجم المشترك التعبير عن كل بند في البيانات المالية كنسبة مئوية من إجمالي الإيرادات أو إجمالي الأصول، وتتيح لك هذه الطريقة تقييم البيانات المالية، وتحديد النفقات أو الأصول التي تستهلك جزءًا كبيرًا من موارد الشركة.

تشمل الخطوات الأساسية للتحليل الرأسي ما يلي:

- تحديد المبلغ الأساسي، والذي يكون عادةً إجمالي الإيرادات لبيان الدخل أو إجمالي الأصول للميزانية العمومية.

- التعبير عن كل بند كنسبة مئوية من المبلغ الأساسي. فمثلًا يمكن حساب كل مصروف كنسبة من إجمالي الإيرادات.

- مراجعة النسب المئوية لفهم البيانات المالية، وتحديد الجهات التي تحتاج إلى تحسين.

التحليل الأفقي (تحليل الاتجاه)

يتضمن التحليل الأفقي، المعروف أيضًا باسم تحليل الاتجاه، مقارنة النسب المالية والبنود في البيانات المالية للشركة على مدار فترات متعددة، عادةً ما تكون سنوات.

تساعد هذه الطريقة في تحديد الاتجاهات والتغيرات في أداء الشركة مع مرور الوقت، فمن خلال النظر إلى البيانات التاريخية، يمكن للمسؤولين تقييم إذا ما كانت الشركة تنمو أو تستقر أو تشهد انخفاضات في المقاييس المالية الرئيسية.

تشمل الخطوات الأساسية في التحليل الأفقي ما يلي:

- تحديد الفترات التي تريد تحليلها. فمثلًا يمكن مقارنة البيانات المالية للشركة للسنوات الخمس الماضية.

- حساب مختلف أنواع النسب المالية الهامة لكل فترة مختارة، للتمكن من استكمال التحليل.

- مقارنة النسب لكل فترة، وتحديد أية تغييرات مهمة.

المقارنة المعيارية – Benchmarking

تتضمن المقارنة المعيارية مقارنة النسب المالية للشركة مع نظيراتها، وتساعد هذه الطريقة على تقييم الأداء المالي للشركة، وتوفير رؤى قيمة حول إذا ما كانت الشركة تتفوق في الأداء أم لا مقارنة بمعايير الصناعة، وتتمثل خطواتها في:

- تحديد الشركات المماثلة في نفس الصناعة أو القطاع.

- حساب نفس أنواع النسب المالية للشركات المختارة.

- مقارنة نسب الشركة بمتوسطات الصناعة أو نسب نظيراتها.

إذا كانت نسب الشركة تختلف بشكل كبير عن المعايير، فيمكن أن تسلط الضوء على المجالات التي قد تحتاج الشركة إلى تحسينها أو المجالات التي تتفوق فيها.

التحليل المقطعي – Cross-Sectional Analysis

يتضمن مقارنة مختلف أنواع النسب المالية للشركة مع تلك الخاصة بالشركات الأخرى خلال نفس الفترة الزمنية. على عكس القياس المعياري، الذي يقارن الشركة بمتوسطات الصناعة أو أقرانها بمرور الوقت.

يوفر هذا التحليل نظرة ثاقبة حول أداء الشركة، ويمكن تنفيذه كالتالي:

- تحديد مجموعة من الشركات داخل نفس الصناعة أو القطاع للمقارنة.

- حساب نفس النسب المالية للشركات المختارة لنفس الفترة.

- تقييم الأداء النسبي للشركة بالنسبة لغيرها من الشركات.

تحليل النسب مع مرور الوقت – Ratio Analysis over Time

يتضمن تحليل النسب بمرور الوقت تتبع بعض أنواع النسب المالية المحددة باستمرار لمراقبة الأداء المالي للشركة. ومن خلال التحليل المنتظم للنسب الرئيسة، يمكن للمسؤولين تحديد التحسينات، واتخاذ الإجراءات المناسبة.

ويمكن تنفيذ ذلك عن طريق:

- تحديد أنواع النسب المالية الأكثر صلة بتحليلك، مثل: نسب السيولة أو نسب الربحية.

- حساب وتتبع هذه النسب على مدى فترات زمنية محددة.

- مراقبة التغيرات في النسب، والتحقق من أسباب هذه التغييرات.

كيف يساعدك “إدارة” على تطبيق وتحليل النسب المالية؟

“إدارة” هو شريكك الأمثل في تحليل النسب المالية المهمة لشركتك، إذ يوفر مجموعة من التقارير والأدوات التي تساعدك على تطبيق تلك النسب بكفاءة ودقة منها:

1- تقرير إجمالي الربح – Gross Profit Report

تستطيع من خلال هذا التقرير الاطلاع على:

- الأصول المتداولة – Current assets التي تقيس السيولة قصيرة الأجل.

- الخصوم المتداولة – Current liabilities، وهي مكون هام في حساب النسبة المالية.

- تكلفة البضاعة المباعة – COGS، لتقييم معدل ربحيتك.

2- البيان المالي العمودي – Vertical Financial Statement

البيان المالي العمودي في “إدارة” هو أداة قوية لفهم هيكلك المالي، إذ يساعدك على حساب مجموعة متنوعة من أنواع النسب المالية من خلال عرض:

- الأصول المتداولة – Current assets

- الخصوم المتداولة – Current liabilities

- حقوق الملكية – Owner’s Equity

- تكلفة البضاعة المباعة – COGS

- صافي الدخل – Net Income

3- تقرير المبيعات – Sales report

باستخدام هذا التقرير، يمكنك بسهولة حساب صافي المبيعات، ومن ثم معرفة هامش صافي الربح، مما يساعدك على تحديد ربحيتك.

4- دفتر الأستاذ العام – General ledger

دفتر الأستاذ العام في “إدارة” هو المصدر الرئيس لفهم حقوق الملكية، وحساب نسبة عائد الحقوق (ROE) التي تساعدك على تقييم كفاءة استخدام رأس المال.

إلى جانب ذلك، فمن خلال “إدارة” يمكنك الوصول إلى المعلومات المالية الدقيقة بسهولة، مما يساعدك على تقدير وضعك المالي الحالي، وتحديد المجالات التي تحتاج إلى تحسين دون بذل المزيد من الوقت والجهد، ومن ثم اتخاذ القرارات الصحيحة.

الخلاصة

النسب المالية هي معايير تساعد في تحليل الأداء المالي للشركات وتحديد نقاط القوة والضعف من خلال قياس العلاقة بين عناصر مختلفة في البيانات المالية، وتلعب هذه النسب دورًا حاسمًا في عمليات اتخاذ القرارات المالية، وفهم الوضع المالي للشركة.

من بين المزايا الرئيسة لاستخدامها هي تبسيط التحليل، وتسهيل عمليات المقارنة، المساعدة في تقدير القيمة السوقية.

أما عن أنواع النسب المالية فمن أبرزها: معدل الدوران، ونسب السيولة، ونسب الربحية، ونسب الدخل، وغيرها كما ذكرنا.

ولأن حساب تلك النسب بشكل يدوي يحمل في طياته العديد من التحديات، فاستخدام “إدارة” يوفر عليك الكثير، ويساعدك على الحصول على أرقام دقيقة للجانب المالي.

تواصل معنا واعرف أكثر عن البرنامج.

المراجع

Financial Ratio Analysis: Definition, Types, Examples, and How to Use

مقالات ذات صلة

المصروفات النثرية في المحاسبة: كيفية إدارتها وتسجيلها بفعالية

عادة ما تسير العجلات الكبيرة بفضل التفاصيل الصغيرة في الشركات! عبارة تعكس واقعًا لا يمكن إنكاره، فشراء قلم يساعدك في توقيع عقد بملايين الدولارات، ودفع أجرة توصيل طارئة تضمن تسليم…

إدارة السيولة النقدية في الشركات: مميزاتها، وتحدياتها، و 6 استراتيجيات فعالة لنجاحها

تؤثر إدارة السيولة النقدية في الشركات بشكل فعال على استمرارية النمو، إذ تكمن أهمية إدارة النقد في وجود بيانات وأرقام واضحة، تدعم الشركة في وضع الخطط، وتتبع النفقات والإيرادات من…

كيفية إعداد ميزان المراجعة خطوة بخطوة

يمثل ميزان المراجعة جانبًا مهمًا من جوانب المحاسبة، إذ يضمن دقة وسلامة السجلات المالية، ويساعد على اتخاذ قرارات فعالة. وفي هذا المقال نوضح لك كيفية إعداد ميزان المراجعة، لتعزيز الإدارة…