أهم ما يخص ضريبة الاستقطاع في المملكة العربية السعودية

5 دقائق للقراءة

تساعد ضريبة الاستقطاع في المملكة العربية السعودية على تبسيط عملية تحصيل الضرائب، وتقليل عبء تقديمها على الأفراد والشركات، لذا فهي إحدى ركائز النظام الضريبي السعودي، وتختلف تمامًا عن ضريبة الدخل.

وسواءً كنت مقيمًا بالمملكة وصاحب منشأة، أو غير مقيم بها، أو كنت تخطط لمزاولة العمل بها عن قريب، فأنت مُلزم بفهم نظام ضريبة الاستقطاع، لأن الكثيرين لا يزالون يتخبطون في شروطها، بسبب عدم فهمها بشكل جيد.

وفي هذا المقال، نوضح ضريبة الاستقطاع في المملكة العربية السعودية، ونسبتها، وعلى من يتم تطبيقها، وكيف يتم.

ونوضح أيضًا الفرق الجوهري بينها وبين ضريبة الدخل، وكيفية تقديم الإقرار الضريبي الخاص بها.

ما هي ضريبة الاستقطاع في المملكة العربية السعودية؟

هي ضريبة مباشرة تُستقطع من الدخل الذي تحققه المؤسسات أو الأفراد غير المقيمين في المملكة، من مصدر داخلها، وبدأ تطبيقها لأول مرة في عام 2004م.

وهي إحدى ركائز النظام الضريبي السعودي، وتتراوح نسبتها ما بين 5-20% من قيمة الدخل الذي يحصل عليه غير المقيم، والمسؤول عن توريدها إلى الهيئة هو الشخص المقيم الذي يدفع المبالغ الخاضعة لضريبة الاستقطاع، وتُخصم منه مباشرةً عند الدفع لغير المقيم.

مثال: تقدم شركة أجنبية خدمات تسويقية داخل المملكة، ولا يوجد لها منشأة دائمة فيها، وبالتالي يجب استقطاع ضريبة من المبلغ المدفوع لها مقابل هذه الخدمات.

وجدير بالذكر أن المسؤول عن استقطاع الضريبة وتوريدها لهيئة الزكاة والضريبة والجمارك هو المقيم في المملكة والمستفيد من الخدمة.

ويلزم المنشأة التي دفعت لغير المقيم أن تقدم إقرارًا ضريبيًا عن ضريبة الاستقطاع خلال 10 أيام من الشهر اللاحق للشهر الذي دفعت فيه المبالغ.

وأيضًا يجب عليها تقديم معلومات عن كلّ عمليات الاستقطاع الضريبي للسنة المالية كاملة خلال 120 يومًا من انتهائها، والاحتفاظ بالمستندات المتعلقة بالمدفوعات الخاضعة لضريبة الاستقطاع لمدة 10 سنوات على الأقلّ.

أهمية ضريبة الاستقطاع

يساعد تطبيق ضريبة الاستقطاع في المملكة العربية السعودية على تبسيط عملية تحصيل الحكومة للضرائب، وتقليل عبء تقديمها على الأفراد والشركات، وذلك لعدة أسباب كالتالي:

1- ضمان استمرار تدفق الإيرادات الضريبية

تضمن ضريبة الاستقطاع تحصيل الحكومة لجزء من الإيرادات الضريبية في نفس الوقت الذي يتم فيه الدفع، بدلًا من الاعتماد على الأفراد والشركات لدفع ضرائبهم في نهاية السنة الضريبية.

2- تبسيط عملية الامتثال الضريبي

تقلل ضريبة الاستقطاع في المملكة العربية السعودية من احتياج الأفراد والشركات لحفظ وتقديم المستندات الضريبية المعقدة، وتُخصم الضرائب مباشرةً أثناء عملية الدفع، مما يسهل من عملية الامتثال الضريبي.

3- تخفيف العبء المالي

توزّع ضريبة الاستقطاع تكلفة الضرائب على مدار السنة، مما يخفف من العبء المالي المترتب على دفع مبلغ مالي كبير للضرائب دفعةً واحدة، ويجعل العملية أكثر قابلية للإدارة.

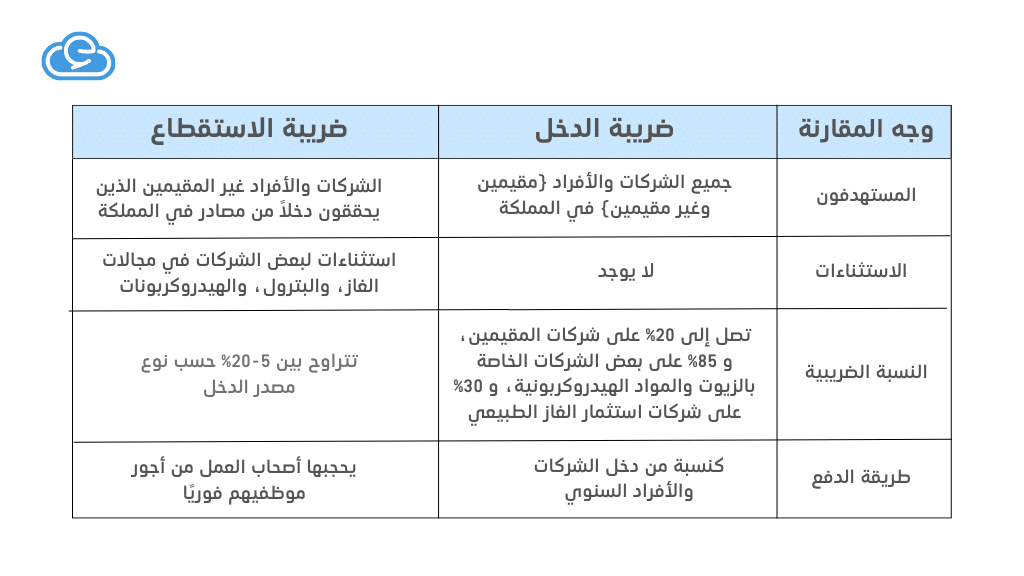

الفرق بين ضريبة الدخل وضريبة الاستقطاع في المملكة العربية السعودية

يرتكز النظام الضريبي السعودي على نوعين رئيسيين من الضرائب، وهما: ضريبة الدخل، وضريبة الاستقطاع، وفيما يلي نشرح بشكل مُبسط الفرق بينهما:

1- ضريبة الدخل

- تُفرض على جميع الشركات والأفراد، سواء كانوا مقيمين أو غير مقيمين في المملكة.

- لا توجد استثناءات، وتشمل الضريبة جميع الشركات، حتى قطاعات الغاز والبترول.

- تصل نسبتها إلى 20% على شركات المقيمين، سواء كانوا سعوديين أو أجانب.

- تصل نسبتها إلى 85% على شركات إنتاج الزيوت، والمواد الهيدروكربونية.

- تصل نسبتها إلى 30% على شركات استثمار الغاز الطبيعي.

- يتعين على المكلف دفعها كنسبة من دخلهم السنوي.

2- ضريبة الاستقطاع

- تُفرض على الشركات والأفراد من غير المقيمين، الذين يحققون دخلاً من مصادر في المملكة.

- يوجد استثناءات لبعض الشركات، خصوصًا في مجالات الغاز، والبترول، والهيدروكربونات.

- تتراوح نسبة الضريبة بين 5-20% حسب نوع مصدر الدخل.

- يحجبها أصحاب العمل من أجور موظفيهم بشكل فوري.

على من تُطبق ضريبة الاستقطاع في المملكة العربية السعودية؟

فيما يلي نعرض أبرز مصادر الدخل التي تخضع لضريبة الاستقطاع، حسب نسبة كلٍ منها، وهي كالتالي:

1- مصادر دخل تخضع لضريبة الاستقطاع بنسبة 5%

- الخدمات الفنية، والتقنية، والعلمية، والخدمات التي تشمل الدراسات والبحوث.

- خدمات الإتصالات الدولية المؤمنة عن طريق جهات غير مقيمة في المملكة.

- عوائد القروض التي تقدمها بنوك، أو جهات تمويل غير مقيمة في المملكة.

- تكاليف الشحن الجوي والبحري المدفوعة في المملكة لوكلاء الشركات.

- توزيعات الأرباح من شركة مقيمة إلى المساهمين غير المقيمين.

- إيجار المعدات، والمساكن، وشبكات المعلومات.

- الخدمات الاستشارية، والهندسية، والإعلانية.

- المدفوعات مقابل التأمين على المقيم.

2- مصادر دخل تخضع لضريبة الاستقطاع بنسبة 15%

- الإتاوة والريع مقابل استخدام الحقوق الفكرية كحقوق التأليف، وبراءات الاختراع، والعلامات التجارية.

- أي دفعات أخرى تحددها اللائحة التنفيذية، مثل عمليات النقل البري، والتدريبات داخل المملكة.

- الإتاوة والريع مقابل تحويل حق استخدام الموارد الطبيعية.

3- مصادر دخل تخضع لضريبة الاستقطاع بنسبة 20%

تصل ضريبة الاستقطاع في المملكة العربية السعودية إلى نسبة 20% من الدخل في حالة أتعاب الإدارة، وهي المبالغ المدفوعة مقابل عقود خدمات الإدارة، كعقود إدارة السفن، والفنادق، والمشاريع الاستثمارية.

وجدير بالذكر هنا أن نسبة وطريقة تطبيق ضريبة الاستقطاع تختلف من بلد إلى أخرى، حسب القوانين واللوائح الضريبية الخاصة بكل بلد، لذا فإن فهم كيفية عمل ضريبة الاستقطاع يستلزم استشارة متخصص محترف في مثل هذه الأمور.

اقرأ أيضًا: أبرز 8 معلومات يجب معرفتها عن الرقم الضريبي في السعودية

ما هي التزامات المنشآت المتعلقة بضريبة الاستقطاع؟

أي منشأة لديها التزامات متعلقة بضريبة الاستقطاع في المملكة العربية السعودية يجب عليها تنفيذ الخطوات التالية:

- التسجيل لدى “هيئة الزكاة، والضريبة، والجمارك” عبر الموقع الإلكتروني الخاص بها.

- تقديم نموذج الاستقطاع من خلال الحساب على بوابة الهيئة.

- سداد المستحقات بموجب نموذج الاستقطاع.

- تقديم المعلومات الخاصة بعمليات الاستقطاع لكل سنة مالية.

- الاحتفاظ بالسجلات المتعلقة بالاستقطاع لمدة 10 سنوات على الأقل.

وتكون عقوبة التخلف عن سداد ضريبة الاستقطاع في ميعادها المحدد هي دفع 1% من قيمة المبلغ غير المسدد عن كل 30 يوم تأخير.

مزايا ضريبة الاستقطاع

كأي نظام ضريبي آخر، يوجد مميزات وعيوب مرتبطة بتطبيق نظام ضريبة الاستقطاع في المملكة العربية السعودية، أو في أي بلد أخرى، وتتضح المميزات في:

- سهولة تقديم الأفراد والشركات لضرائبهم، إذ تُخصم الضرائب مباشرةً من الدخل، وتُحول للحكومة.

- تقليل العبء المالي المترتب على دفع مبلغ ضخم من الضرائب في نهاية السنة الضريبية.

- تحسين كفاءة جمع الضرائب، وتوزيع الإيرادات العامة.

عيوب ضريبة الاستقطاع

تتلخص أبرز عيوب نظام ضريبة الاستقطاع في المملكة العربية السعودية في النقاط التالية:

1- تعقيد النظام

على الرغم من بساطة عملية الاستقطاع الضريبي، إلا أن العملية تبدو معقدة لبعض الأفراد والشركات، وقد يحتاجون إلى فهم متى وكيف يتم خصم الضرائب، وهو ما يتطلب مستوى معين من المعرفة الضريبية.

2- احتمالية حدوث مشكلة في السيولة

يعاني من هذا العيب الأفراد والشركات ذات الدخل المتقلب، فقد يتسبب النظام في مشاكل كبيرة في السيولة لديهم، مما يضعهم في ورطة إذا كانت الضرائب تُخصم بمعدل ثابت، بينما يتقلب دخلهم.

3- عدم القدرة على الوصول إلى الأموال حتى نهاية السنة الضريبية

قد يتعين على الأفراد الذين يدفعون ضرائب أكثر مما ينبغي انتظار الاسترداد الضريبي حتى نهاية السنة الضريبية للحصول على أموالهم مرة أخرى.

خطوات تقديم إقرار ضريبة الاستقطاع في المملكة العربية السعودية

لتقديم الإقرار الضريبي الخاص بضريبة الاستقطاع عليك اتباع الخطوات التالية:

- الدخول على البوابة الإلكترونية للهيئة، وتسجيل الدخول على الحساب الخاص بك.

- الانتقال إلى “الخدمات الضريبية”، ثم إلى “ضريبة الاستقطاع”.

- الضغط على “تقديم إقرار ضريبة الاستقطاع”، ثم على “إقرار ضريبة استقطاع جديد”.

- قراءة التعليمات جيدًا، والموافقة عليها، ثم الانتقال إلى النموذج الرئيسي للقرار.

- تحديد نوع الخدمة، وملأ البيانات المطلوبة، ورفع المستندات في الخانة الخاصة بها.

- رفع النموذج ليتم احتساب المبلغ المراد سداده إلكترونيًا.

بعد إتمام العملية بنجاح، ستتلقى إشعارًا باستلام الضريبة، مع نسخة من الإقرار المقدم والفاتورة.

وحتى تستطيع معرفة ضريبة الاستقطاع بدقة احرص على استخدام برنامج محاسبي معتمد من هيئة الزكاة والضريبة والجمارك يختصر عليك خطوات احتسابها.

اقرأ أيضًا: أبرز البرامج المحاسبية المعتمدة من هيئة الزكاة والدخل السعودية

الخلاصة

تعد ضريبة الاستقطاع في المملكة العربية السعودية واحدة من الأدوات الأساسية التي تستخدمها الحكومة، لجمع الضرائب بطريقة سريعة ومنظمة، فهي أداة حيوية تساهم في تمويل الخدمات العامة، وتدعم البنية التحتية للمجتمع.

لذا يجب على الأفراد والشركات ممن ترتبط أعمالهم بضريبة الاستقطاع، أن يفهموا هذا النظام جيدًا، للتحرك في ضوء أرقامها، ورسم الأهداف المالية المناسبة لأعمالهم بعد وضعها في الاعتبار.

وهو ما يساعدك “إدارة” على تحقيقه. تواصل معنا، وسهل خطوات الامتثال الضريبي.

مقالات ذات صلة

ما هي آليات التسجيل في ضريبة القيمة المضافة 2022؟

كثيرًا ما يتفاجئ المستهلكون بارتفاع سعر الفاتورة عن سعر المنتج الأصلي أثناء القيام بعملية شراء إحدى المنتجات وهو ما قد يسبب لهم حالة من الضيق، وعند التساؤل عن سبب تلك…

طريقة تفعيل التوقيع الإلكتروني على الأنظمة المختلفة

التوقيع الإلكتروني هو الضمان الأول لمصداقية الفواتير داخل المنظومة الإلكترونية، ويعد ضمن المتطلبات الأساسية التي لا بد من توافرها للانضمام إلى المنظومة، لذا يتعين على الممول معرفة طريقة تفعيل التوقيع…

ما هي الفواتير الإلكترونية؟ 27 معلومة عن منظومة الفاتورة الإلكترونية

انتشر مصطلح الفاتورة الإلكترونية بين التجار في الفترة الأخيرة، وقد انضم العديد من الممولين إلى تلك المنظومة في سبيل مواكبة التكنولوجيا والتوجه نحو عالم التعاملات الرقمية، واستجابة لقرارات مصلحة الضرائب…